El bitcoin se aferra a sus 110 000 dólares como un viejo marinero a su balsa. Mientras los gigantes compran, las ballenas venden y los traders sudan.

Temática Bitcoin (BTC)

Mientras el bitcoin vacila, Michael Saylor sonríe con amargura: gasta 217 millones, acumula 638 460 BTC y convierte a Strategy en una fábrica financiera dedicada a las criptomonedas.

El Salvador marcó el cuarto aniversario de su Ley de Bitcoin con una compra simbólica de 21 BTC, justo cuando los analistas advirtieron que el 8 de septiembre a menudo resulta desfavorable para la criptomoneda.

Alemania habría dejado escapar 5 mil millones en bitcoin en el caso Movie2K. Descubra todos los detalles en este artículo.

La familia Trump vuelve a estar en el centro de atención después de que sus cofres de riqueza crecieran tras el debut de American Bitcoin (ABTC) y el repunte del precio de World Liberty Financial (WLFI). Sin embargo, ambos proyectos DeFi vinculados a la familia han enfrentado desde entonces una corrección de mercado de más de dos dígitos.

Bitcoin atrae a los apostadores, Ethereum seduce a los banqueros, Dogecoin sueña con un ETF y Tether se viste de oro: el circo cripto continúa su espectáculo, entre promesas, brillo y dudas persistentes.

¿El bitcoin despluma o enriquece? Para Michael Saylor, hincha la cartera: 7,37 mil millones acumulados a pesar de una caída bursátil. Como se ve, la fe paga.

Desde 2011, Satoshi Nakamoto ha desaparecido, dejando tras de sí un enigma aún sin resolver. Sin embargo, algunos creen que la amenaza de la informática cuántica podría forzar su regreso. Esta es la tesis, un poco loca pero fascinante, de Joseph Chalom, co-CEO de SharpLink Gaming

La calma habrá sido de corta duración. De hecho, el mercado de las criptomonedas vuelve a caer en miedo, según el Crypto Fear & Greed Index, que bajó a 44 tras varias semanas de estabilidad. Esta señal psicológica no es aislada, ya que acompaña un cambio claro en los flujos de inversión, abandonando los altcoins más volátiles para centrarse en los pesos pesados del sector, bitcoin y Ethereum.

La desaparición de unos pocos miles de bitcoins de un balance basta para alimentar las polémicas. Este fin de semana, el emisor del USDT se encontró en el centro de un torbellino mediático: ¿habría vendido secretamente sus BTC? Algunos vieron un giro estratégico. Sin embargo, detrás de las cifras aparentemente preocupantes, se dibuja otra realidad, mucho más matizada y, sobre todo, reveladora de los movimientos discretos de un gigante de las finanzas cripto.

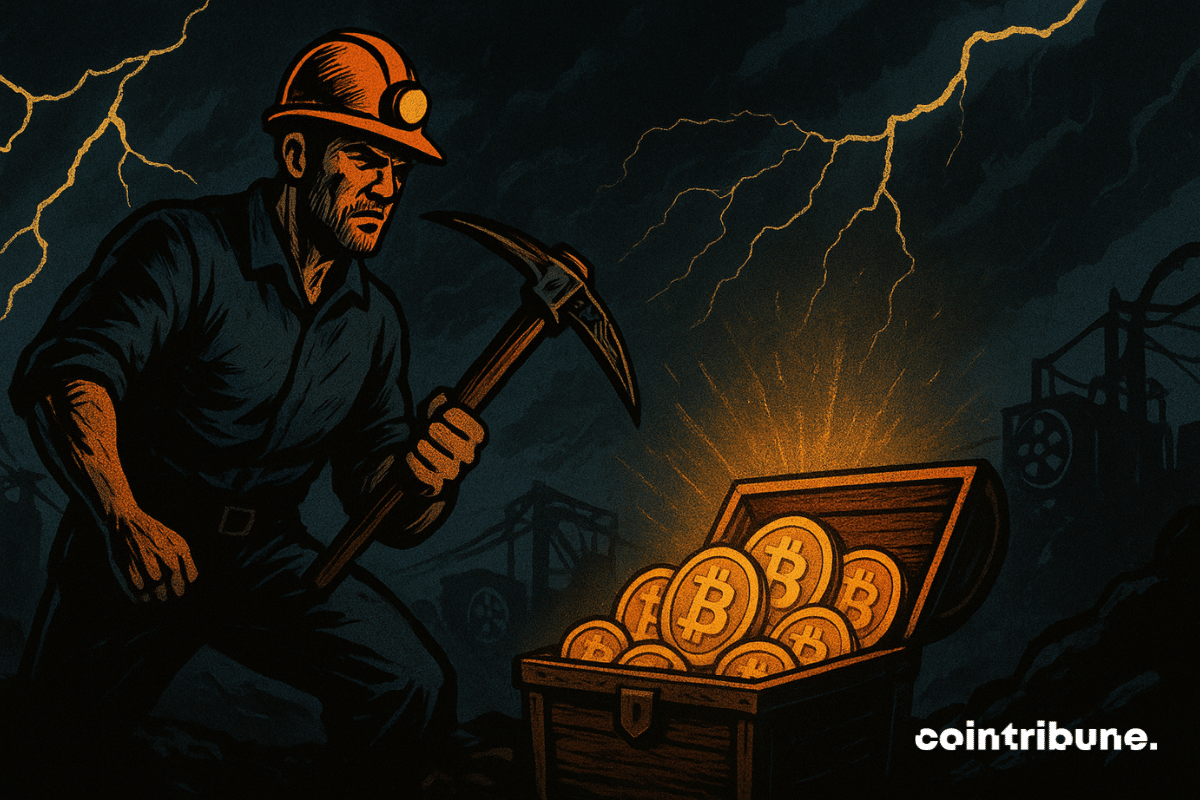

La dificultad de minería de Bitcoin tocó un nuevo máximo histórico mientras el mercado cripto descendía en volatilidad tras los últimos datos de empleo en EE.UU. Después de alcanzar un máximo histórico (ATH) en agosto, los comentaristas del mercado proyectaron que la dificultad de la minería de Bitcoin disminuiría. Sin embargo, la dificultad de minería ha aumentado de manera constante a lo largo del mes, con grandes jugadores dominando el espacio.

La computadora cuántica y el Bitcoin. He aquí una telenovela candente que no está cerca de desaparecer, sobre todo tras la última experimentación de IBM.

Los informes del mercado laboral de EE.UU. enviaron ondas de choque a través de los mercados financieros, lo que llevó a que los activos de riesgo como Bitcoin experimentaran fuertes oscilaciones de precio. Con los datos de empleo de agosto por debajo de lo esperado, surgieron alarmas previsibles sobre una recesión inminente, lo que podría generar un nuevo apetito por los activos de riesgo.

La última revisión del S&P 500 hace más que redistribuir las cartas. Si la entrada de Robinhood, símbolo de las finanzas accesibles, fue aplaudida, la exclusión discrecional de Strategy, aunque cumple con todos los criterios técnicos, sorprende. Detrás de esta elección, emerge una realidad inquietante: algunas empresas expuestas al bitcoin parecen seguir siendo persona non grata en los grandes índices. Esta decisión cuestiona la imparcialidad del comité y el lugar real otorgado al ecosistema crypto.

Solana avanza como un rayo pero choca bajo los 215 dólares: ETF al acecho, actualización récord y memecoins llamativos. La cripto duda entre un despegue y una caída programada.

Este viernes 5 de septiembre, cerca de 4,7 millones de millones de dólares en opciones sobre bitcoin y Ethereum vencen, mientras los indicadores técnicos vacilan y la economía estadounidense envía señales de desaceleración. Este vencimiento, crucial, podría redibujar la dinámica de los mercados al contado.

Después de estar detrás de Bitcoin durante la mayor parte de una década, Ethereum ha superado al cripto OG en volumen de trading spot mensual y semanal en exchanges centralizados. Los datos del mercado vinculan este cambio de tendencia a recientes movimientos, incluyendo una mayor adopción institucional de Ether, así como rotación de capital de BTC a ETH.

Los analistas dicen que Bitcoin podría caer por debajo de $100,000 antes de recuperarse, con niveles clave y tendencias del mercado que guían la perspectiva.

¿Se acerca bitcoin a un punto decisivo? Mientras se acumulan señales de agotamiento, un nuevo análisis revive el espectro de un ciclo bajista inminente. Según una modelización fractal alineada con los ciclos cuadrienales históricos, octubre podría marcar el inicio de una corrección profunda. Tras la euforia de los máximos, el mercado entra en una fase de incertidumbre donde se escruta cada señal técnica. Este escenario, cada vez más discutido entre los analistas, cuestiona la solidez de la tendencia alcista actual.

Estados Unidos ha saltado al segundo puesto en el Índice de Adopción Global Chainalysis 2025 debido a la claridad regulatoria y al aumento en la adopción de ETFs. India mantuvo su posición de liderazgo como líder global por tercer año consecutivo, y Pakistán, Vietnam y Brasil completaron el top cinco. Esta clasificación refleja una tendencia más amplia, la adopción de criptomonedas se está expandiendo rápidamente tanto en mercados maduros con reglas más claras como en economías emergentes donde los activos digitales satisfacen necesidades financieras reales.

Septiembre comienza con un marcado contraste en los ETF cripto: Bitcoin capta entradas por 333 M$, mientras que Ether sufre salidas por 135 M$. Este movimiento confirma el lugar de bitcoin como valor refugio, pero el retroceso en el volumen global (3,93 mil M$) y en los activos netos (143,21 mil M$) subraya una prudencia persistente en el mercado cripto. Los flujos de ETF cripto revelan una fractura clara entre el Bitcoin triunfante y Ether en dificultad persistente. Esta dinámica cripto traduce un reposicionamiento estratégico de los inversores, reforzando la confianza en Bitcoin pese a la prudencia.

El bitcoin se enfada, los altcoins se agitan: 55 % de dominio y tokens al acecho… Pero ¿quién se llevará realmente el botín de aquí a diciembre?

Septiembre, durante mucho tiempo sinónimo de retroceso para el bitcoin, parece perder su maldición. Este mes históricamente desfavorable para los activos de riesgo inicia, por tercer año consecutivo, una dinámica contraria. Respaldado por un contexto macroeconómico flexible y flujos institucionales estructurantes, el mercado da señales de madurez. La reina de las criptos ya no sufre el calendario: lo redefine.

A pesar de la reciente corrección del bitcoin, la carrera de los institucionales por el bitcoin sigue fortaleciéndose.

En agosto, los mineros de bitcoin generaron ingresos cercanos a 1,65 mil millones de dólares, un nivel prácticamente idéntico al de julio. Este mantenimiento refleja una resiliencia impresionante del sector, a pesar de un contexto marcado por el aumento de los costos y la presión energética. Pero detrás de esta estabilidad aparente se ocultan fragilidades estructurales que plantean preguntas: ¿el modelo actual de minería puede realmente sostenerse a largo plazo?

La reciente caída del 12% de Bitcoin ha llamado la atención, pero los datos on-chain indican que esta corrección es una fase normal en el mercado. Los analistas dicen que la caída está dentro de patrones históricos y refleja un reinicio saludable en vez del fin del ciclo alcista en curso.

Desde el comienzo del mes de septiembre, bitcoin (BTC) y Ethereum (ETH) captan la atención de un mercado cripto suspendido entre esperanza y preocupación. Mientras Wall Street flaquea, los dos líderes muestran una resiliencia intrigante. Sin embargo, detrás de esta aparente calma, los indicadores técnicos revelan una tensión creciente. Entre señales contradictorias y previsiones cada vez más polarizadas, los traders se preparan para una volatilidad que podría transformar septiembre en un mes decisivo para el futuro del mercado.

Mientras el bitcoin se desploma y los accionistas se quejan, Michael Saylor continúa sus compras cripto XXL: acciones diluidas, dividendos dudosos y el sueño de entrar al S&P 500. ¡Qué farsa financiera!

La deuda vuelve a estar en boca de todos al otro lado del Atlántico. El bitcoin está listo para despegar si la Fed y el BCE debieran volver a sacar la máquina de imprimir billetes.

¿Y si el próximo ciclo cripto no fuera solo alcista, sino un punto de inflexión histórico? Durante el WAIB Summit 2025, varios expertos afirmaron que un solo ciclo podría ser suficiente para hacer pasar la cripto de 659 millones en diciembre de 2024 a 5 mil millones de usuarios en diez años. Una adopción mundial en marcha, impulsada no solo por la especulación, sino por el aumento del uso concreto, la madurez de las tecnologías blockchain y un renovado interés tanto de particulares como de instituciones.