Pesquisa da BitMEX mostra que tokens BRC-20 dominam a atividade do Bitcoin, enquanto imagens ordinais impactam o armazenamento e o desempenho dos nós de forma diferente

Temática bitcoin (BTC)

A estratégia cripto da GameStop começa a dar frutos. A icônica rede de videogames, antes em dificuldade crônica, conseguiu limitar suas perdas no segundo trimestre de 2024 graças a uma decisão ousada: registrar o bitcoin em seu balanço. Uma aposta que ilustra o quanto a fronteira entre finanças tradicionais e ativos digitais está cada vez mais difusa.

Bitcoin como ouro de reserva? Saylor pressiona Washington para encher seus cofres, enquanto o Congresso elabora uma lei cripto. Pânico entre os banqueiros?

O Bitcoin flertou com US$ 113.000, com traders entusiasmados, um Fed complacente e Saylor eufórico. Mas sem a compra à vista, cuidado com a reação: a intoxicação pode rapidamente se transformar em vertigem.

Uma onda de bitcoin se derrama nos tesouros das empresas e as coisas parecem finalmente se esclarecer na França.

O bitcoin se agarra aos seus 110 000 dólares como um velho marinheiro ao seu bote salva-vidas. Enquanto os gigantes compram, as baleias vendem e os traders suam.

Enquanto o bitcoin oscila, Michael Saylor sorri amarelo: ele gasta 217 milhões, acumula 638.460 BTC e transforma a Strategy em uma fábrica financeira dedicada às criptomoedas.

A Alemanha teria deixado escapar 5 bilhões em bitcoin no caso Movie2K. Descubra todos os detalhes neste artigo.

El Salvador comemorou o quarto aniversário da sua Lei do Bitcoin com uma compra simbólica de 21 BTC, justamente quando analistas alertaram que 8 de setembro frequentemente se mostra desfavorável para a criptomoeda.

A família Trump está de volta aos holofotes após suas fortunas terem crescido após a estreia da American Bitcoin (ABTC) e a alta de preços da World Liberty Financial (WLFI). No entanto, ambos os projetos DeFi ligados à família enfrentaram desde então uma correção de mercado de mais de dois dígitos.

Bitcoin atrai os apostadores, Ethereum seduz os banqueiros, Dogecoin sonha com um ETF e Tether se veste de ouro: o circo cripto continua seu espetáculo, entre promessas, brilho e dúvidas persistentes.

O bitcoin, isso rouba ou enriquece? Para Michael Saylor, isso inflaciona a carteira: 7,37 bilhões acumulados apesar da queda da bolsa. Como se vê, a fé recompensa.

Desde 2011, Satoshi Nakamoto desapareceu, deixando para trás um enigma ainda não resolvido. No entanto, alguns acreditam que a ameaça da computação quântica pode forçar seu retorno. Essa é a tese, um pouco louca mas fascinante, de Joseph Chalom, co-CEO da SharpLink Gaming

A calmaria foi de curta duração. De fato, o mercado das criptos mergulha novamente no medo, segundo o Crypto Fear & Greed Index, que caiu para 44 após várias semanas de estabilidade. Esse sinal psicológico não é isolado, pois acompanha uma mudança clara nos fluxos de investimento, saindo dos altcoins mais voláteis para se recentrar nos pesos pesados do setor, o bitcoin e Ethereum.

O desaparecimento de alguns milhares de bitcoins em um balanço é suficiente para alimentar polêmicas. Neste fim de semana, o emissor do USDT se viu no centro de um turbilhão midiático: teria ele secretamente vendido seus BTC? Alguns viram isso como uma mudança estratégica. No entanto, por trás dos números aparentemente preocupantes, desenha-se outra realidade, muito mais equilibrada e, acima de tudo, reveladora dos movimentos discretos de um gigante das finanças cripto.

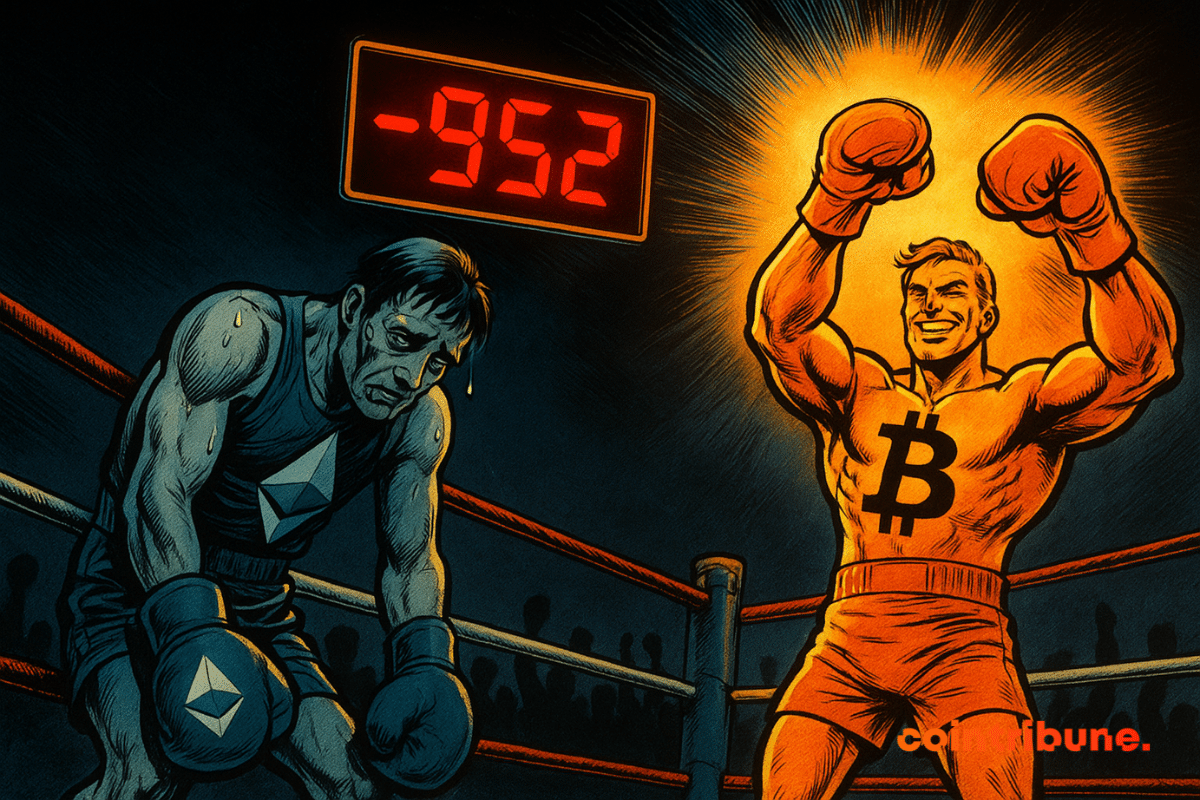

Os fundos negociados em bolsa (ETFs) spot de Ether registraram saídas de $952 milhões em cinco dias de negociação, aumentando preocupações nos mercados de ativos digitais. Investidores reduziram a exposição a produtos de Ether gerenciados por grandes empresas como BlackRock e Fidelity, enquanto o capital se deslocou para ETFs de bitcoin. As retiradas ocorreram durante um período de aumento do medo de recessão e expectativas crescentes de afrouxamento da política monetária nos Estados Unidos.

A dificuldade da mineração do Bitcoin atingiu um novo recorde histórico enquanto o mercado cripto mergulhou em volatilidade após os últimos dados de emprego dos EUA. Após atingir um recorde histórico (ATH) em agosto, comentaristas do mercado projetaram que a dificuldade da mineração de Bitcoin diminuiria. No entanto, a dificuldade da mineração aumentou constantemente conforme o mês avançou, com grandes players dominando o espaço.

O computador quântico e o Bitcoin. Eis uma novela quente que não está perto de desaparecer, especialmente após a última experimentação da IBM.

Relatórios do mercado de trabalho dos EUA causaram ondas de choque nos mercados financeiros, levando ativos de risco como o Bitcoin a experimentarem oscilações acentuadas de preços. Com os dados de emprego de agosto abaixo do esperado, alarmes previsíveis surgiram sobre uma recessão iminente, que poderia impulsionar um novo apetite por ativos de risco.

Analistas dizem que o Bitcoin pode cair abaixo de $100K antes de se recuperar, com níveis-chave e tendências de mercado guiando a perspectiva.

A última revisão do S&P 500 faz mais do que redistribuir as cartas. Se a entrada da Robinhood, símbolo das finanças acessíveis, foi celebrada, a exclusão discricionária da Strategy, apesar de estar conforme todos os critérios técnicos, surpreende. Por trás dessa escolha, emerge uma realidade inquietante: algumas empresas expostas ao bitcoin parecem sempre persona non grata nos principais índices. Essa decisão questiona a imparcialidade do comitê e o real espaço dado ao ecossistema cripto.

Solana dispara como um raio mas esbarra nos 215 dólares: ETF à espreita, upgrade recorde e memecoins barulhentos. A cripto hesita entre disparada e deslize programado.

Nesta sexta-feira, 5 de setembro, quase 4,7 bilhões de dólares em opções de bitcoin e Ethereum vencem, enquanto os indicadores técnicos oscilaram e a economia americana envia sinais de desaceleração. Este vencimento, crucial, pode redesenhar a dinâmica dos mercados à vista.

Após ficar atrás do Bitcoin durante a maior parte de uma década, Ethereum derrubou o cripto original no volume mensal e semanal de negociações à vista em exchanges centralizadas. Dados de mercado vinculam essa mudança de tendência a recentes acontecimentos, incluindo aumento da adoção institucional do Ether, bem como rotação de capital de BTC para ETH.

O bitcoin está se aproximando de um ponto decisivo? Enquanto os sinais de cansaço se acumulam, uma nova análise reacende o espectro de um ciclo de baixa iminente. Segundo uma modelagem fractal alinhada aos ciclos quadrienais históricos, outubro poderia marcar o início de uma correção profunda. Após a euforia dos picos, o mercado entra em uma fase de incerteza onde cada sinal técnico é minuciosamente observado. Esse cenário, cada vez mais discutido entre os analistas, questiona a solidez da tendência de alta atual.

Setembro começa com um contraste marcado nos ETFs de cripto: o Bitcoin capta 333 M$ em entradas, enquanto o Ether sofre 135 M$ em saídas. Este movimento confirma a posição do bitcoin como ativo refúgio, mas a queda no volume global (3,93 Bi$) e dos ativos líquidos (143,21 Bi$) destaca uma prudência persistente no mercado cripto. Os fluxos dos ETFs de cripto revelam uma divisão clara entre o Bitcoin triunfante e o Ether em dificuldade persistente. Essa dinâmica cripto traduz um reposicionamento estratégico dos investidores, reforçando a confiança no Bitcoin apesar da cautela.

O bitcoin se esquiva, os altcoins se agitam: 55% de dominância e tokens à espreita... Mas quem realmente vai faturar até dezembro?

Setembro, por muito tempo sinônimo de retração para o bitcoin, parece perder sua maldição. Este mês historicamente desfavorável para ativos de risco inicia, pelo terceiro ano consecutivo, uma dinâmica contrária. Sustentado por um contexto macroeconômico flexível e por fluxos institucionais estruturantes, o mercado dá sinais de maturidade. A rainha das criptomoedas não sofre mais o calendário: ela o redefine.

Apesar da recente correção do bitcoin, a corrida dos institucionais pelo bitcoin continua a se fortalecer.

Em agosto, os mineradores de bitcoin geraram receitas próximas de 1,65 bilhão de dólares, um nível praticamente idêntico ao de julho. Essa manutenção traduz uma resiliência impressionante do setor, apesar de um contexto marcado pelo aumento dos custos e pela pressão energética. Mas por trás dessa estabilidade aparente escondem-se fragilidades estruturais que questionam: o modelo atual de mineração pode realmente se sustentar a longo prazo?